Que signifie sppi pour ifrs 9 ?

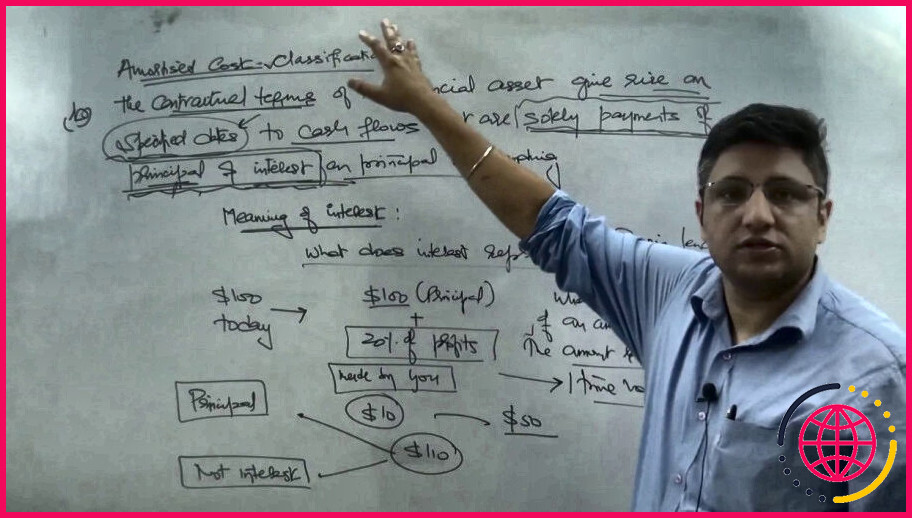

Définition. Solely Payments of Principal and Interest (SPPI) est dans le contexte d’IFRS 9 l’une des deux conditions requises pour classer un instrument au coût amorti. Elle précise que les conditions contractuelles de l’accord de prêt donnent lieu à des dates spécifiées à des flux de trésorerie contractuels qui sont soit.

Justement, qu’est-ce que le Sppi ?

Le test SPPI exige que les conditions contractuelles de l’actif financier (dans son ensemble) donnent lieu à des flux de trésorerie qui sont uniquement des paiements de principal et d’intérêts sur les montants principaux en circulation ie des flux de trésorerie qui sont cohérents avec un accord de prêt de base.

On peut également se demander ce qu’est la norme IFRS 9 dans le domaine bancaire. IFRS 9 est la réponse de l’International Accounting Standards Board (IASB) à la crise financière, visant à améliorer la comptabilisation et la déclaration des actifs et passifs financiers. IFRS 9 remplace la norme IAS 39 par une norme unifiée. La classification et l’évaluation des actifs financiers.

On peut également se demander ce que dit la norme IFRS 9.

La norme IFRS 9 est une norme internationale d’information financière ( IFRS ) publiée par l’International Accounting Standards Board (IASB). Elle contient trois sujets principaux : la classification et l’évaluation des instruments financiers, la dépréciation des actifs financiers et la comptabilité de couverture.

Comment fonctionne la norme IFRS 9 ?

La norme IFRS 9 contient une option permettant de désigner, lors de la comptabilisation initiale, un actif financier comme étant évalué à la juste valeur par le biais de la juste valeur par le biais du marché (FVTPL) si cela permet d’éliminer ou de réduire de manière significative une « non-concordance comptable » qui aurait autrement résulté de l’évaluation des actifs ou des passifs ou de la comptabilisation des gains et des pertes sur ceux-ci sur des bases différentes.

Quel est l’objectif de la norme IFRS 9 ?

L’ objectif d’IFRS 9 est d’établir des principes pour l’information financière sur les actifs et les passifs financiers qui présenteront des informations pertinentes et utiles aux utilisateurs des états financiers pour leur évaluation des montants, du calendrier et de l’incertitude des flux de trésorerie futurs de l’entité.

Quelle est la différence entre l’IAS 39 et l’IFRS 9 ?

La principale différence entre les deux normes comptables est que la nouvelle norme ( IFRS 9 ) exige une comptabilisation des provisions pour pertes de crédit lors de la comptabilisation initiale des actifs financiers, alors qu’auparavant, selon IAS 39 , la dépréciation est comptabilisée à un stade ultérieur, lorsqu’un événement de perte de crédit s’est produit.

Qu’est-ce que la juste valeur par le biais du résultat ?

» La juste valeur par le biais du résultat » signifie qu’à chaque date de clôture, l’actif ou le passif est réévalué à sa juste valeur et que toute variation de cette juste valeur est portée directement au compte de résultat . Il y a 2 raisons de comptabiliser un actif ou un passif financier à la » juste valeur par le biais du résultat «

.

Comment calcule-t-on les pertes de crédit ?

ECL = EAD * PD * LGD Calcul exemple : Une entité a une créance non garantie de 100 millions d’euros due par un client avec une durée résiduelle d’un an, une probabilité de défaut d’un an de 1% et une perte en cas de défaut de 50%. Il en résulte des pertes de crédit attendues de 0,5 million d’euros (ECL = 100 * 1% * 0,5).

Une charge à payer est-elle un instrument financier ?

Les charges à payer sont un ajustement comptable des dépenses engagées mais non encore comptabilisées. La norme IAS 32 définit un instrument financier comme tout contrat qui donne lieu à un actif financier d’une entité et à un passif financier ou à un instrument de capitaux propres d’une autre entité.

Que se passe-t-il si le test SPPI échoue ?

Si il ne parvient pas à satisfaire au test SPPI critère ci-dessus, cet actif financier sera classé en tant que juste valeur par le biais du résultat (FVTPL). La plupart de ces actifs seront classés en FVTPL, bien que les instruments de capitaux propres non détenus à des fins de transaction puissent initialement opter pour FVOCI qui sera une option irréversible.

Quelles sont les 9 normes comptables ?

STATUT DES NORMES COMPTABLES PUBLIÉES PAR L’ICAI POUR LES NON-CORPORES

| Norme comptable (AS) | Titre de l’AS | Note de référence n° |

|---|---|---|

| AS 7 | Contrats de construction | 5a |

| AS 8 | Comptabilité de la recherche et du développement | 4 |

| AS 9 | Comptabilisation des produits | |

| AS 10 | Comptabilité des immobilisations | 6, 4 |

.

Comment trouver la juste valeur des instruments financiers ?

La juste valeur des produits dérivés de gré à gré (« valeur actuelle » ou « prix théorique ») est égale à la somme des flux de trésorerie futurs découlant de la mise en œuvre du produit.

instrument , actualisés à la date de mesure ; ces dérivés sont évalués selon des méthodes reconnues par les marchés financiers internationaux : la méthode de la » valeur actuelle nette » (VAN), option

.

Qu’est-ce que le calcul de l’ECL ?

Information financière – dépréciation des actifs financiers – IFRS 9. ( ECL ) . La perte de crédit attendue est un calcul de la valeur actuelle du montant que l’on s’attend à perdre sur un actif financier, à des fins d’information financière. Elle est calculée comme suit : ECL = PD x EAD x LGD x facteur d’actualisation.

Comment calcule-t-on le coût amorti ?

Le coût amorti est le montant auquel l’actif ou le passif financier est évalué lors de la comptabilisation initiale, moins les remboursements du principal, plus ou moins l’amortissement cumulatif selon la méthode du taux d’intérêt effectif de toute différence entre ce montant initial et le montant à l’échéance et, pour les

financiers.

Les dettes commerciales sont-elles des passifs financiers ?

Toutes les sommes dues aux fournisseurs qui sont immédiatement payées en espèces ne sont pas considérées comme des fournisseurs commerciaux , car elles ne constituent plus un passif . Les dettes commerciales sont presque toujours classées comme des passifs courants, car elles sont généralement payables dans un délai d’un an.

Quels sont les actifs financiers qui doivent faire l’objet d’une dépréciation annuelle ?

Les actifs financiers soumis à une dépréciation ceux évalués au coût amorti et à la juste valeur par le biais des autres éléments du résultat global (OCI) les créances de location. les actifs contractuels. les engagements de prêt irrévocables, et.

Comment évaluez-vous les instruments financiers ?

Un actif financier ou un passif financier est évalué initialement à la juste valeur. L’ évaluation ultérieure dépend de la catégorie d’instrument financier . Certaines catégories sont évaluées au coût amorti, d’autres à la juste valeur.

La filiale est-elle un actif financier ?

Les investissements dans des instruments de capitaux propres émis par d’autres entités, cependant, sont des actifs financiers . Par exemple, les investissements dans des filiales sont comptabilisés selon la norme IFRS 3, Regroupements d’entreprises, et les actifs et passifs des employeurs au titre des régimes d’avantages du personnel, qui sont comptabilisés selon la norme IAS 19, Avantages du personnel.

Qu’est-ce que la comptabilisation à la juste valeur ?

L’International Accounting Standards Board définit la juste valeur comme le prix reçu pour la vente d’un actif ou payé pour le transfert d’un passif dans le cadre d’une transaction ordonnée entre les participants du marché à une certaine date, généralement pour être utilisé sur les états financiers dans le temps.

A qui s’applique la norme IFRS 9 ?

IFRS 9 est applicable aux périodes annuelles ouvertes à compter du 1er janvier 2018, avec une application anticipée autorisée. IFRS 9 précise comment une entité doit classer et évaluer les actifs financiers, les passifs financiers et certains contrats d’achat ou de vente d’éléments non financiers.

Que remplace la norme IFRS 9 ?

IFRS 9 Instruments financiers publiée le 24 juillet 2014 est le remplacement par l’IASB de la norme IAS 39 Instruments financiers : Comptabilisation et évaluation. La norme comprend des dispositions relatives à la comptabilisation et à l’évaluation, à la dépréciation, à la décomptabilisation et à la comptabilité de couverture générale.