Qu’est-ce que les ruu, dernière version en lc ?

Les Règles et usances uniformes relatives aux crédits documentaires ( UCP ) sont un ensemble de règles sur l’émission et l’utilisation des lettres de crédit. Le UCP est utilisé par les banquiers et les parties commerciales dans plus de 175 pays pour le financement du commerce. Cette dernière version , appelée les RUU600, est entrée officiellement en vigueur le 1er juillet 2007.

Par ailleurs, qu’est-ce qu’une lettre de crédit selon les RUU600 ?

Selon l’article 5 des U.C.C. ( Lettre de crédit ), ce terme désigne « la remise d’un document à un émetteur ou à une personne désignée pour l’honneur ou la remise d’une valeur en vertu d’une lettre de crédit » (voir § 5-102 (12)). Ce terme a été introduit dans le UCP 600 pour « mieux définir la partie qui présente les documents ».

Par ailleurs, combien d’articles y a-t-il dans les RUU ? Les RUU 600 (« Règles et usances uniformes pour les crédits documentaires ») sont la publication officielle qui est éditée par la Chambre de commerce internationale (CCI). Il s’agit d’un ensemble de 39 articles sur l’émission et l’utilisation des lettres de crédit, qui s’applique à 175 pays dans le monde, constituant environ 1tn USD de commerce par an.

Par ailleurs, quelle est la dernière version d’Ucpurr ?

UCPURR signifie que la LC est soumise à la dernière version des règles relatives aux lettres de crédit (UCP 600) et à la dernière version des règles relatives aux remboursements de banque à banque (URR 725). Cette dernière est utilisée lorsqu’une banque de remboursement est impliquée. La LC doit expirer au moins 30 jours après la dernière date d’expédition.

Quel type de LC n’est pas disponible en vertu des RUU 600 ?

Selon les RUU 600 , toutes les LC sont irrévocables, donc en pratique le type de LC révocable est de plus en plus obsolète. Toute modification (amendement) ou annulation de la LC (sauf si elle est expirée) est effectuée par le demandeur (acheteur) par l’intermédiaire de la banque émettrice. Elle doit être authentifiée et approuvée par le bénéficiaire (vendeur).

Combien de types de LC existe-t-il ?

Il existe cinq types de lettres de crédit couramment utilisés. Chacun a des caractéristiques différentes et certains sont plus sûrs que d’autres. Parfois, une lettre de crédit peut combiner deux types , comme « confirmée » et « irrévocable ».

Quelle est la différence entre LC et BG ?

La Garantie Bancaire est une Assurance par la banque d’un paiement certain lors de l’accomplissement de certaines conditions par une partie d’un contrat à deux ou plusieurs parties. LC peut être considérée pour une avance comme un instrument mais la Garantie bancaire n’est pas négociable et ne peut pas être utilisée comme garantie pour une avance d’argent d’une banque.

Qu’est-ce qu’une lettre de garantie ?

Une lettre de garantie est un type de contrat émis par une banque au nom d’un client qui a conclu un contrat d’achat de biens auprès d’un fournisseur. La lettre de garantie permet au fournisseur de savoir qu’il sera payé, même si le client de la banque fait défaut.

Qu’est-ce que le code UCP ?

Les Règles et usances uniformes relatives aux crédits documentaires ( UCP ) sont un ensemble de règles sur l’émission et l’utilisation des lettres de crédit. Le UCP est utilisé par les banquiers et les parties commerciales dans plus de 175 pays pour le financement du commerce. Cette dernière version, appelée les RUU600, est entrée officiellement en vigueur le 1er juillet 2007.

Les RUU 600 sont-elles juridiquement contraignantes ?

Bien que les PUC 600 adoptent la terminologie de « règles » à l’article 1, elles ne constituent pas un régime juridique automatiquement applicable à toutes les lettres de crédit. Comme le stipule l’article 1 de la UCP 600 : « Elles sont obligatoires pour toutes les parties à celles-ci, sauf si elles sont expressément modifiées ou exclues par le crédit ».

Quelles sont les conditions de paiement de la LC ?

Une lettre de crédit est un terme de paiement généralement utilisé pour les transactions de vente internationales. Ainsi, une LC (comme on l’appelle communément) est un engagement de paiement donné par une banque au vendeur et est émis au nom du demandeur c’est-à-dire l’acheteur. L’acheteur est le demandeur et le vendeur est le bénéficiaire.

Quels sont les avantages de la lettre de crédit ?

Avantages de la lettre de crédit

- Développer en toute sécurité les affaires à l’international.

- Hautement personnalisable.

- Le vendeur reçoit de l’argent lorsque les conditions sont remplies.

- Fonctionne comme un certificat de crédit pour l’acheteur.

- Le vendeur est libre de tout risque de crédit.

- Exécution rapide pour les parties solvables.

- Paiement assuré dans les transactions discutables.

Qu’est-ce que la garantie bancaire ?

La garantie bancaire signifie qu’un établissement de crédit garantit que les engagements d’un débiteur seront honorés. En d’autres termes, si le débiteur ne parvient pas à régler une dette, la banque la couvrira. Une garantie bancaire permet au client, ou débiteur, d’acquérir des biens, d’acheter du matériel ou de contracter un prêt.

Que signifie Ucpdc ?

Règles et usances uniformes relatives aux crédits documentaires.

Qui est la banque remboursante dans la LC ?

La banque remboursante est l’une des parties impliquées dans une LC . La banque remboursante est la partie qui a autorisé à honorer la demande de remboursement de négociation/ paiement/ acceptation. La banque remboursante est la banque de règlement entre la banque émettrice et la banque désignée ou la banque de confirmation.

Qu’est-ce que le remboursement TT ?

Le TT ou transfert télégraphique remboursement autorisé est une clause de la LC qui permet à la banque désignée de réclamer le remboursement à la banque émettrice, à la banque confirmatrice ou à la banque remboursante en envoyant à cette banque un message swift certifiant que les documents présentés sont conformes aux termes et conditions de la LC.

Que sont les frais de remboursement LC ?

Le remboursement est défini comme une compensation versée à quelqu’un pour une dépense. Une banque confirmatrice ou une banque désignée honore ou négocie d’abord contre une présentation conforme dans le cadre d’une lettre de crédit , puis elles seront remboursées par les banques rembourseuses conformément à l’autorisation des banques émettrices.

Qu’est-ce que l’urc522 ?

L’encaissement documentaire, qui est également connu sous le nom de Cash Against Documents (CAD), est une méthode de paiement dans le commerce international. URC 522 souligne la nécessité pour le donneur d’ordre et/ou la banque remettante de joindre un document distinct, l’instruction d’encaissement, à chaque encaissement soumis aux Règles.

Qu’entendez-vous par lettre de crédit ?

Une lettre de crédit , ou » lettre de crédit » est une lettre d’une banque garantissant que le paiement d’un acheteur à un vendeur sera reçu à temps et pour le montant correct. Dans le cas où l’acheteur ne peut pas effectuer un paiement sur l’achat, la banque voudra être tenue de couvrir le montant total ou restant de l’achat.

Combien d’articles y a-t-il dans le RUR 725 ?

17 articles

Que peut-on ajouter dans la LC ?

Demander la confirmation de la LC . Si la clause de confirmation de la LC est ‘Confirm’ ou ‘ May Add ‘ et conseillée sans confirmation, le bénéficiaire peut demander à la banque de ajouter sa confirmation. Une fois ajoutée, la banque confirmatrice doit informer la banque émettrice de la clause de confirmation ajoutée à la LC .

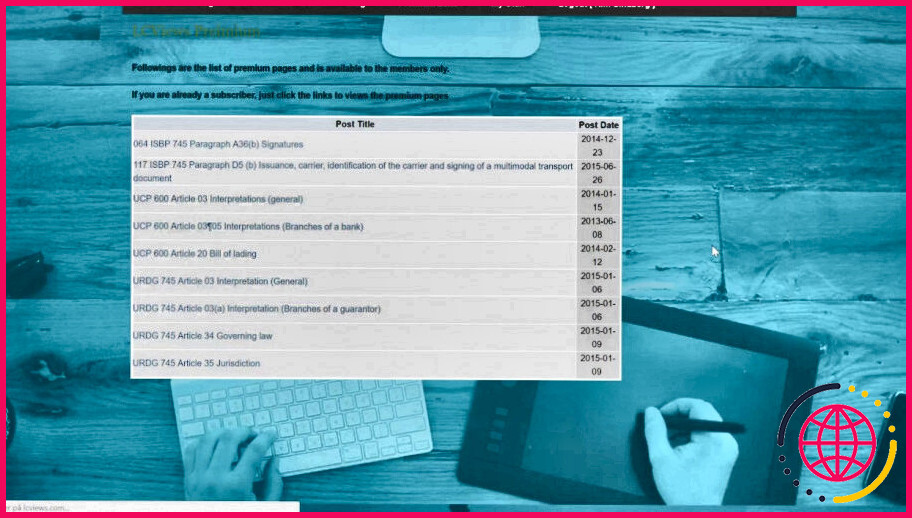

Qu’est-ce que l’isbp745 ?

L’ ISBP (titre complet : International Standard Banking Practice for the Examination of Documents under Documentary Credits) est une publication de la Chambre de commerce internationale (CCI) qui fournit des indications importantes concernant l’examen des documents présentés contre des lettres de crédit.