Qu’est-ce qu’un ratio risque/récompense ? Comment le calculer

En raison des risques importants associés au trading de crypto-monnaies, il est important de prendre les mesures nécessaires pour atténuer les pertes potentielles. C’est pourquoi le calcul de votre ratio risque-récompense fait partie intégrante de la gestion des risques, car il vous aide à contrôler vos pertes par rapport à vos gains.

Comprendre ce concept, y compris la manière de le mettre en œuvre et ses inconvénients, est essentiel pour la plupart des personnes qui négocient des crypto-monnaies. Examinons donc ces domaines en détail.

Qu’est-ce qu’un ratio risque/récompense ?

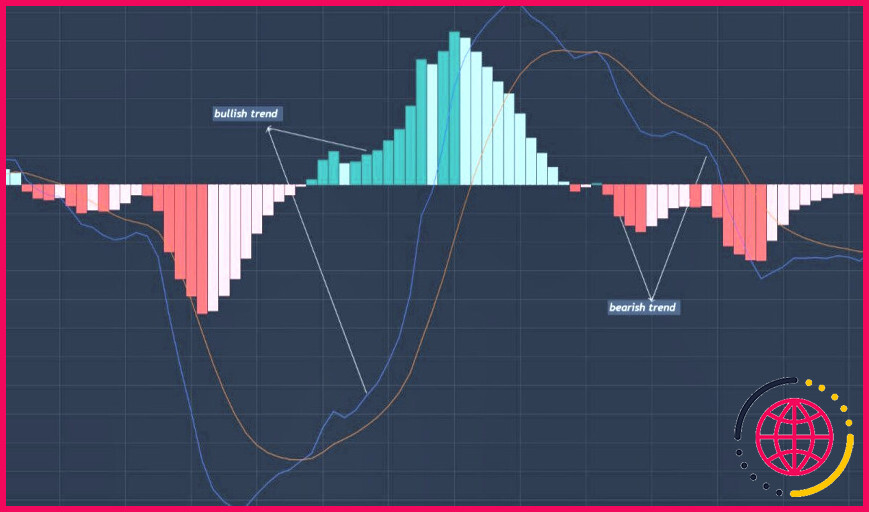

Les traders expérimentés tiennent compte des risques liés à une transaction et de leur rapport avec les bénéfices potentiels, ce qui constitue le ratio risque/récompense. Par exemple, un ratio de 1:2 signifie que la récompense potentielle d’une transaction est le double du risque pris.

Pour illustrer ce propos, disons que vous êtes sur le point d’effectuer une transaction et que vous êtes prêt à prendre un risque de 50 $. Si la transaction ne se déroule pas comme prévu et déclenche votre ordre stop-loss, vous perdrez 50 $. En revanche, si la transaction se déroule en votre faveur et atteint votre ordre de prise de bénéfice, vous réaliserez un bénéfice de 100 $.

4 raisons pour lesquelles vous devez toujours avoir un ratio risque/récompense

Il est essentiel de disposer d’un ratio risque/récompense pour les raisons énumérées ci-dessous :

1. Contrôler vos pertes

L’établissement d’un ratio risque-récompense est au cœur de toute pratique de gestion des risques liés aux crypto-monnaies. L’intégrer dans votre stratégie de trading signifie que vous n’exécuterez aucune transaction avant d’avoir déterminé combien vous risquerez et perdrez si la transaction tourne mal. L’établissement d’un ratio risque-récompense cohérent vous permet de contrôler vos pertes pour chaque transaction et d’éviter des pertes importantes.

2. Vous disposez d’une base pour l’évaluation des transactions

Un ratio risque/récompense est très utile pour évaluer vos transactions. Il vous permet de déterminer si l’exécution d’une transaction en vaut la peine en comparant le montant que vous risquez avec le gain potentiel.

En disposant d’un ratio risque/récompense, vous pouvez également évaluer les résultats de vos transactions. Vous pouvez ensuite utiliser les résultats de l’évaluation pour identifier le ratio qui complète le mieux votre stratégie.

3. Négociez avec moins d’implication émotionnelle

Il peut être difficile de prévoir les variations de prix et si vous n’avez pas de lignes directrices à suivre, vous risquez de prendre des décisions de trading basées sur vos émotions.

En revanche, si vous disposez d’un plan risque-récompense clair, vous n’effectuerez que les opérations qui répondent à vos critères. Cela signifie que vous éviterez d’exécuter des transactions qui n’offrent pas un prix sûr pour fixer votre stop loss ou qui ne vous aideront pas à réaliser le profit souhaité.

4. Vous aide à rester cohérent

Les traders doivent obtenir des résultats réguliers. Après tout, il n’est pas logique d’avoir de nombreuses transactions réussies et de perdre tous ses profits à cause d’une seule mauvaise transaction.

Le ratio risque/récompense permet de déterminer le montant que vous pouvez perdre sur une opération perdante. De cette manière, vous pouvez continuer à négocier pendant longtemps sans perdre la totalité de votre compte en une seule fois.

Comment calculer votre ratio risque/récompense avant toute transaction ?

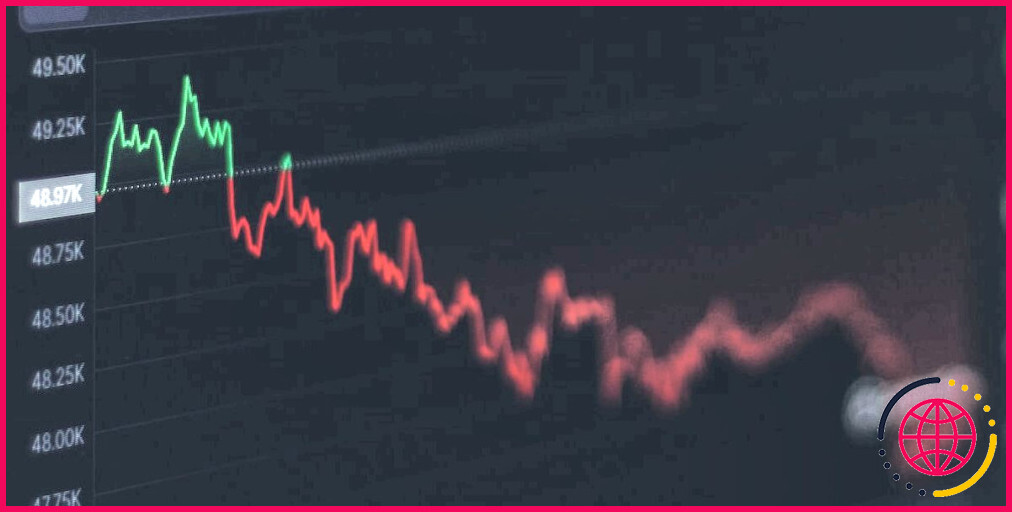

La première étape du calcul de votre ratio risque/récompense consiste à identifier votre prix d’entrée. Votre prix d’entrée est le prix auquel vous prévoyez d’acheter ou de vendre un actif.

Une fois que vous avez déterminé votre prix d’entrée, l’étape suivante consiste à fixer vos niveaux de stop-loss et de take-profit. Vous devez fixer votre niveau de stop-loss à un point que vous pensez que le prix n’atteindra pas tant que la transaction que vous souhaitez exécuter est valide. En revanche, votre ordre « take-profit » doit être fixé à un prix que vous pensez que le cours atteindra avant qu’il ne commence à s’inverser.

Il est essentiel de positionner vos niveaux de stop-loss et de take-profit en fonction de votre analyse des prix plutôt que de les fixer arbitrairement. En outre, votre niveau de stop-loss doit être inférieur en pourcentage à votre prix d’entrée par rapport à votre niveau de take-profit. C’est la meilleure façon de s’assurer que vous risquez moins que le profit potentiel que vous pouvez gagner.

Supposons que votre niveau de stop-loss soit inférieur de 10 % au prix d’entrée ; votre niveau de take-profit doit être supérieur de plus de 10 % au prix d’entrée. Si votre seuil de rentabilité est inférieur à 10 %, il est préférable de ne pas exécuter la transaction.

En revanche, si votre seuil de rentabilité se situe à 20 % du prix d’entrée, le ratio risque/récompense de la transaction est de 1:2, ce qui signifie que pour chaque risque pris, vous obtiendrez le double de bénéfices si votre ordre de rentabilité est atteint.

Tenez compte du taux de réussite de votre stratégie

Vous pouvez déterminer la rentabilité de votre stratégie en tenant compte de votre taux de réussite. Le taux de réussite compare le nombre de transactions réussies au nombre total de transactions exécutées. Ainsi, si sur 50 transactions exécutées, vous en gagnez 30, votre taux de réussite est de 60 %.

Même si votre taux de réussite est inférieur à 50 %, il est toujours possible de réaliser des bénéfices. Dans ce cas, vous avez perdu plus de transactions que vous n’en avez gagnées, mais vous restez rentable dans l’ensemble. Par exemple, supposons que votre ratio risque/récompense soit de 1:3 et que votre taux de réussite soit de 40 %, ce qui signifie que sur 10 opérations, vous n’en avez réussi que quatre.

Supposons que vous investissiez 50 $ sur chaque transaction ; vous recevrez 150 $ pour chaque transaction réussie. Après avoir exécuté dix transactions, vous auriez enregistré une perte de 300 $ et un gain de 600 $, soit un bénéfice net de 300 $. Par conséquent, un faible taux de gain peut ne pas être significatif si votre stratégie de crypto trading est basée sur un ratio risque/récompense élevé.

Inconvénients d’un ratio risque-récompense

L’adoption d’un ratio risque-récompense peut vous amener à privilégier un ratio constant pour toutes les transactions, même si votre analyse suggère le contraire.

En outre, il est fréquent de se focaliser sur l’obtention de la récompense souhaitée, même lorsque les signaux du marché indiquent qu’il est préférable de sortir d’une transaction en cours. Vous risquez ainsi de passer à côté de bénéfices potentiels que vous auriez pu réaliser si vous aviez agi en fonction de ces signaux au lieu d’attendre que le prix déclenche votre ordre take-profit.

Améliorez votre rapport risque/récompense lorsque c’est nécessaire

Il peut être difficile de maintenir un objectif de profit cohérent, car le marché n’évolue pas toujours de manière à vous permettre d’atteindre cet objectif. En outre, les conditions du marché sont susceptibles de changer et un ratio risque/récompense qui s’est avéré efficace par le passé peut ne plus l’être autant.

S’il est essentiel de respecter votre ratio risque/récompense, il est également crucial de l’améliorer en permanence pour obtenir des résultats optimaux. Pour affiner votre ratio risque/récompense et trouver la meilleure solution pour votre stratégie de trading, il est essentiel de tenir un journal de vos transactions.

En documentant précisément vos transactions, vous enregistrerez les résultats obtenus et tout événement important survenu au cours des transactions. Ce registre vous permettra d’ajuster votre ratio risque/récompense afin d’améliorer vos futures transactions.

Il est essentiel de pouvoir faire la distinction entre l’amélioration de votre ratio risque/récompense par l’analyse de vos écritures et le passage d’une stratégie de négociation à une autre. En vous concentrant sur la première, vous pouvez améliorer vos performances commerciales, tandis que la seconde peut donner lieu à des résultats incohérents.

S’abonner à notre lettre d’information

Comment calculer le ratio risque/récompense ?

Comment calculer le ratio risque/récompense ? Le calcul pour déterminer le rapport risque/récompense est simple. Il suffit de diviser votre perte potentielle (risque) par le prix de votre bénéfice potentiel (récompense).

Qu’est-ce que le ratio risque/récompense avec un exemple ?

En général, le ratio quantifie la relation entre les dollars potentiellement perdus en cas d’échec de l’investissement ou de l’action et les dollars réalisés si tout se passe comme prévu (récompense). Un ratio risque/récompense de 1 à 3, par exemple, signifie que pour chaque dollar risqué, il y a un bénéfice ou une récompense potentielle de 3 dollars.

Comment calculer la formule de risque ?

Le risque est la combinaison de la probabilité d’un événement et de ses conséquences. En général, on peut l’expliquer comme suit : Risque = Probabilité × Impact.

Qu’est-ce qu’un rapport risque-récompense de 3 pour 1 ?

Si vous avez un ratio risque-récompense de 1:3, cela signifie que vous risquez 1 $ pour un gain potentiel de 3 $. Si vous avez un ratio risque-récompense de 1:5, cela signifie que vous risquez 1 $ pour un gain potentiel de 5 $. Vous voyez ce que je veux dire. « Il faut un ratio risque/récompense de 1:2 au minimum.