Les frais de constitution peuvent-ils être passés en charges ?

Oui, les frais de constitution peuvent être passés en charges. En effet, la constitution en société est un coût nécessaire pour faire des affaires et, à ce titre, peut être déduite en tant que dépense d’entreprise. Cependant, il existe certaines limites au montant qui peut être dépensé. Par exemple, les dépenses pour les services juridiques et comptables liés au processus de constitution en société peuvent être déduites en tant que dépenses d’entreprise, mais le coût des frais de dépôt et autres charges gouvernementales ne peuvent pas être déduits. De plus, tous les frais engagés après la date de constitution ne sont pas considérés comme faisant partie du processus de constitution et ne peuvent pas être passés en charges.

Les frais de constitution en société ne peuvent pas être déduits comme frais de démarrage. Toutefois, ils peuvent être déductibles en tant que frais de constitution en société. Les dépenses de démarrage pour les intérêts, les impôts fonciers et les coûts de recherche et d’expérimentation qui sont autrement autorisés comme déductions ne sont pas admissibles à l’amortissement.

Peut-on déduire les frais de constitution en société ?

Vous ne pouvez déduire que les frais professionnels légitimes. Les dépenses légitimes peuvent inclure : La publicité. La taxe professionnelle, les frais, les licences et les cotisations.

Les frais d’incorporation peuvent-ils être capitalisés ?

Le fonds de commerce, les marques de commerce et certains brevets, qui sont considérés comme des actifs incorporels, sont des exemples d’immobilisations admissibles. Les coûts engagés pour acheter ces biens sont appelés des dépenses en capital admissibles. Les coûts engagés pour la constitution en société, la réorganisation ou la fusion sont également des dépenses en capital admissibles.

Quel type de dépense est la constitution en société ?

Les frais de constitution en société sont les frais qu’une société engage avant de commencer à exercer ses activités. Toutes les sociétés ont besoin d’argent pour se constituer – même les formes d’entreprise LLC et LLP ont des frais – mais les types de frais peuvent varier selon les sociétés.

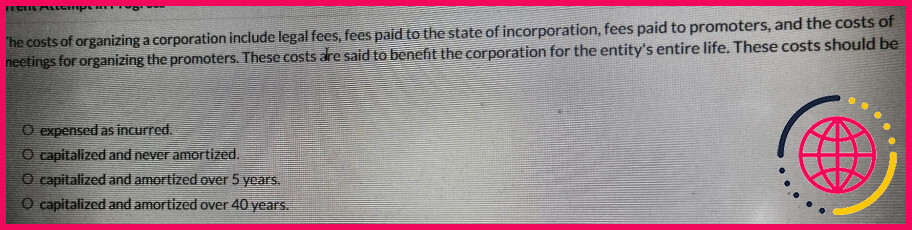

Les frais d’organisation sont-ils passés en charges ou capitalisés ?

L’entreprise doit payer les frais juridiques, les taxes et autres frais connexes afin de former une entité juridique. À des fins fiscales, ces frais d’organisation sont généralement capitalisés et amortis. À moins que les frais d’organisation ne soient importants, ils sont généralement passés en charges aux fins des PCGR et de l’information financière.

Quels sont les coûts de démarrage qui peuvent être capitalisés ?

Au cours de la première année d’activité, vous pouvez déduire jusqu’à 5 000 $ de frais de démarrage, à condition d’avoir dépensé 50 000 $ ou moins Cette déduction doit être faite au cours de la première année où vous êtes activement en affaires. Le solde supérieur à 5 000 $ doit être capitalisé et amorti sur le nombre d’années applicable.

Comment comptabiliser les frais de constitution en société ?

Aux fins des états financiers, les frais d’incorporation sont considérés comme un actif. Ils sont généralement inscrits au bilan en tant qu’actifs incorporels ou goodwill. Aux fins de l’impôt sur le revenu, ils sont définis comme des dépenses d’investissement admissibles, qui peuvent être amorties au taux de 5,25 %, solde dégressif.

Peut-on passer en charges les frais de démarrage ?

L’IRS vous permet de déduire 5 000 $ de frais de démarrage d’entreprise et 5 000 $ de frais d’organisation, mais seulement si le total de vos frais de démarrage est de 50 000 $ ou moins. Il serait préférable de demander la déduction pour frais de démarrage pour l’année fiscale où l’entreprise a officiellement ouvert ses portes.

Que sont les frais de démarrage ?

Les frais de démarrage sont les dépenses engagées au cours du processus de création d’une nouvelle entreprise. Les frais de démarrage avant l’ouverture comprennent un plan d’affaires, les dépenses de recherche, les coûts d’emprunt et les dépenses pour la technologie. Les frais de démarrage après l’ouverture comprennent la publicité, la promotion et les dépenses liées aux employés.

Pouvez-vous réclamer des dépenses d’entreprise avant la constitution en société ?

Vous pouvez réclamer ces dépenses. L’IRS classe les dépenses d’entreprise engagées avant le » début de l’activité » comme des dépenses d’investissement et des immobilisations (ordinateurs, équipements, terrains, meubles, etc.) . Il s’agit des frais engagés pour créer l’entreprise, tels que les frais d’incorporation de l’État et les frais juridiques liés à l’incorporation.

Quels sont les coûts d’incorporation ?

D’après nos recherches, les frais juridiques moyens que vous pouvez vous attendre à payer pour une incorporation en Alberta se situent entre 750 $ et 1 500 $. Une fois que vous ajoutez les frais d’enregistrement et les coûts de tous les extras, le coût total de l’incorporation en Alberta avec un cabinet d’avocats traditionnel se situe généralement entre 1 200 et 2 000 $.

Peut-on capitaliser les coûts d’incorporation Aspe ?

De plus, l’ASPE offre la possibilité de faire un choix de méthode comptable pour passer en charges ou capitaliser les coûts de développement qui répondent aux critères de reconnaissance. Au contraire, si les coûts de développement répondent aux critères de reconnaissance, ils doivent être capitalisés.

Qu’est-ce que la provision sur les immobilisations ?

Cette déduction annuelle s’appelle une déduction pour amortissement (DPA). Vous ne pouvez pas déduire le coût total des biens amortissables lorsque vous calculez votre revenu net d’entreprise ou de profession libérale pour l’année au cours de laquelle vous avez acquis le bien.

Puis-je déduire les coupes de cheveux ?

Puis-je déduire les coupes de cheveux ? Oui, les contribuables peuvent déduire les coupes de cheveux de leur revenu imposable. L’Internal Revenue Service approuve la déduction fiscale sur le maintien et le changement de votre apparence personnelle dans certaines circonstances. Bien que les règles de déduction des coûts de ces maquillages et coupes de cheveux déduction fiscale sont très strictes.

Quels sont les exemples de coûts de démarrage ?

Quels sont les exemples de coûts de démarrage ? Les exemples de coûts de démarrage comprennent les licences et les permis, les assurances, les fournitures de bureau, la masse salariale, les coûts de marketing, les dépenses de recherche et les services publics.

Comment trouver les coûts de démarrage ?

Je vous laisse décider lesquels sont les meilleurs pour votre entreprise en démarrage.

- Créez un plan d’affaires détaillé.

- Visitez votre banque locale ou une société en ligne.

- Demandez l’aide de vos amis et de votre famille.

- Capital-risqueurs (VCs) .

- Les investisseurs providentiels.

- Le crowdfunding.

- Puisez dans votre épargne personnelle.

- Recherchez un partenaire stratégique.

Quelles sont les dépenses mensuelles pour l’entreprise ?

La liste des dépenses essentielles d’une entreprise : Les dépenses mensuelles courantes auxquelles il faut s’attendre.

- Permis et licences . Avant d’ouvrir votre nouvelle entreprise, vous devez avoir tous les permis nécessaires.

- Taxes .

- Les assurances.

- Traitements et salaires.

- Fournitures et frais de bureau.

- Prêts.

- Marketing et publicité.

- Services publics.

De combien d’argent ai-je besoin pour démarrer une petite entreprise ?

Estimez vos coûts.

Selon l’Administration américaine des petites entreprises, la plupart des micro-entreprises coûtent environ 3 000 $ pour démarrer, tandis que la plupart des franchises à domicile coûtent 2 000 à 5 000 $. Bien que chaque type d’entreprise ait ses propres besoins de financement, les experts ont quelques conseils pour vous aider à déterminer le montant des liquidités dont vous aurez besoin.

Sur combien d’années amortissez-vous les frais de démarrage ?

Vous pouvez choisir de déduire jusqu’à 5 000 $ de frais de démarrage l’année où votre entreprise commence ses activités. La limite de déduction de 5 000 $ la première année est réduite par le montant des frais de démarrage qui dépasse 50 000 $. Les frais de démarrage qui dépassent la limite de 5 000 $ la première année peuvent être amortis au prorata sur 15 ans.

Comment amortir les frais de démarrage ?

Si vos dépenses de démarrage aboutissent effectivement à une entreprise en activité, vous pouvez :

- Déduire une partie des coûts au cours de la première année ; et.

- Amortir les coûts restants (c’est-à-dire les déduire en versements égaux) sur une période de 180 mois, à compter du mois d’ouverture de votre entreprise.

Puis-je déduire les frais de démarrage d’une SARL ?

Les lois fiscales fédérales permettent aux LLC de déduire les frais de démarrage initiaux, à condition que les dépenses aient eu lieu avant qu’elle ne commence à exercer ses activités. L’IRS fixe une limite de déduction de 5 000 $ pour les frais de démarrage et d’organisation. Une entreprise peut déduire de ses impôts le montant payé pour la création et la recherche de produits.

Comment catégoriser les frais de démarrage dans Quickbooks ?

Remboursement des frais de démarrage

- Allez sur le bouton + Nouveau dans le menu de gauche.

- Sélectionnez l’écriture de journal sous Autres.

- Définissez la date du journal.

- Choisissez le compte de dépenses que vous avez créé pour les coûts de la première ligne.

- Dans la colonne Débits, saisissez le montant.

- Sélectionnez les capitaux propres de l’associé ou les capitaux propres du propriétaire sur la deuxième ligne.

Quel est l’exemple de la déduction pour amortissement ?

Par exemple, calculons la DPA sur un véhicule d’entreprise au cours de ses trois premières années d’utilisation. La première année, la déduction de la DPA serait de 30 000 $ x 15 % = 4 500 $. La deuxième année, la déduction serait basée sur sa valeur dépréciée de 25 500 $ (30 000 $ – 4 500 $). La DPA serait donc de 25 500 $ x 30 % = 7 650 $.

Qu’est-ce que le taux de déduction pour amortissement ?

pool principal avec un taux de 18% pool à taux spécial avec un taux de 6% pools d’actifs uniques avec un taux de 18% ou 6% selon l’article.

La déduction pour amortissement est-elle la même chose que l’amortissement ?

La déduction pour amortissement (DPA) est la reconnaissance par le système fiscal que certains actifs acquis pour tirer un revenu d’une entreprise ou d’un bien ont une valeur durable mais se déprécient avec le temps (la DPA est similaire au concept de dépenses d’amortissement à des fins comptables).